怎样玩转镍期货?

2014年11月03日 13:43 5253次浏览 来源: 招商期货 分类: 期货 作者: 许红萍

生产型企业

对于镍生产企业主要面临两个风险敞口,一是原材料镍矿的价格的不断攀升;二是产成品如电解镍价格的下跌风险。对于第一个风险敞口,建议镍冶炼厂企业通过签订长期战略协议来进行规避,第二个风险敞口,则需在期货市场进行卖出镍期货套期保值操作。

卖出套期保值策略:

适用对象:有卖出镍需求的企业,担心价格下跌导致利润减少。

套期保值目的:锁定利润。

保值方向:卖出套期保值。

保值数量:根据生产计划及库存情况,结合市场情况,计算最优套保数量。

保值时间:根据生产周期及销售周期确定。

套保案例:

A公司是一个镍生产大公司,5月A公司和太钢公司签署合同,8月向太钢提供1000吨的电解镍。当时5月份的镍价是140000元/吨,A公司分析师预测8月份镍价格会下跌,而目前镍生产成本比较高,到时候可能会有亏损,于是决定在镍期货市场上进行卖出套期保值,于是A公司在期货市场上卖出1000手1000吨镍,而此时镍期货价格是142500元/吨。到了8月,随着菲律宾矿产量增加,国内需求减少,各方面因素渐渐导致镍价格下降,A公司以125000元/吨的价格向太钢提供了1000吨镍。此时期货市场上镍的价格也降到了128000元/吨。虽然现货价格出现了下跌,但是由于该厂已经在期货市场中进行了套期保值,企业的销售利润在镍价格下跌中受到了保护。

通过以上案例,可以看出:

(1)一笔完整的套期保值涉及两笔期货交易,第一笔为卖出期货合约,第二笔为现货市场抛售现货的同时,在期货市场买入期货合约,对冲原先持有的头寸。

(2)因为在期货市场上的交易顺序是先卖后买,因此该案例是一个卖出套期保值。通过这一套期保值,镍生产商套期保值盈亏相抵后亏损50万元,虽然未能完全盈亏相抵,但是假如不做套期保值,A公司会因为镍价格下跌亏损200万元。因此,镍生产商利用镍期货套期保值可以减少更多的损失。如果没有使用期货套保,该厂有可能因为亏损巨大,面临破产倒闭的风险。

消费型企业—不锈钢企业

对于不锈钢生产等镍消费企业来说,同样面临两个敞口风险。一是镍矿等原材料的价格不断攀升导致采购成本的上升;二是产成品不锈钢价格的下跌风险。对于第一个风险敞口,不锈钢企业可以在期货市场买入镍合约进行套期保值,第二个风险敞口,则需在期货市场进行卖出套期保值操作,在上海交易所镍期货进行套保。

买入镍套期保值策略:

适用对象:有买入镍需求的企业,担心价格上涨导致采购成本上升。

套期保值目的:锁定采购成本。

保值方向:买入套期保值。

保值数量:根据生产计划及库存情况,结合市场情况,计算最优套保数量。

保值时间:根据生产周期及采购周期确定。

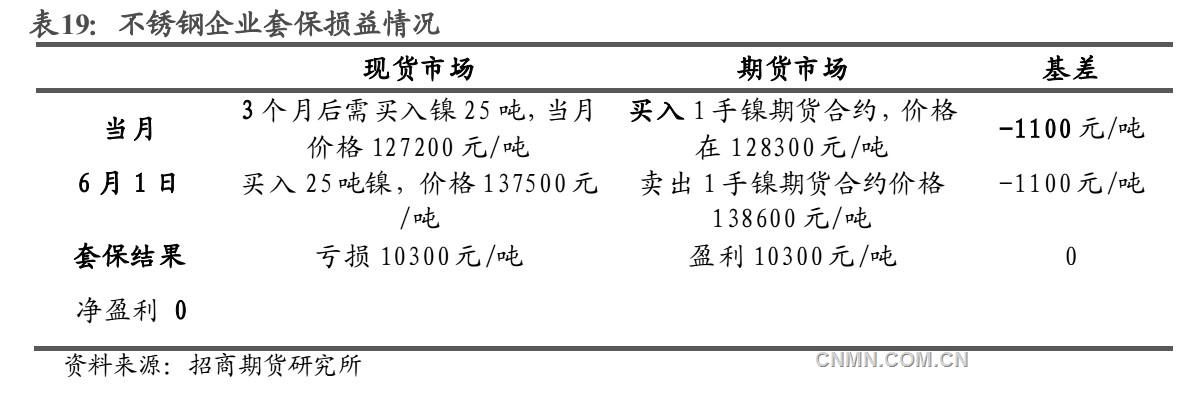

案例:当前市场的镍价格为127200元/吨,下游供给企业为防止未来镍价格上涨而增加成本,需要采购25吨镍作为生产原材料。但是担心市场上的过度需求会使得镍价格上涨,导致成本增加。为避免将来价格上涨带来的风险,该公司决定在期货市场买入镍合约进行现货的保值。在期货市场以128300元/吨的价格买入25手期货合约(合约交易单位为每手1吨)。假如3个月后现价为137500元/吨,企业需要在现货市场买入镍25吨。其交易和损益情况如下表:

通过以上案例,我们可以看出:

(1)一笔完整的套期保值涉及两笔期货交易,第一笔为买入期货合约,第二笔为在现货市场买入现货的同时,在期货市场卖出期货合约,对冲原先持有的头寸。

(2)因为在期货市场上的交易顺序是先买后卖,因此该案例是一个买入套期保值。通过这一套期保值,虽然现货市场价格出现了对该企业不利的变动,价格上涨了10300元/吨,从而成本上升了10300元,但是在期货市场上的交易盈利了10300元,从而转移了价格不利变动的影响。如果没有使用期货套保,该厂有可能因为亏损巨大,面临破产倒闭的风险。

贸易型企业

镍的贸易企业从采购到销售,上下游都存在风险敞口。若市场需求旺盛,镍企业供货不足,市场价格上涨,贸易商面临库存不足,丢失市场份额和采购价格上升的风险,造成销售利润的降低。这时,我们可以在期货市场对销售计划进行买入套保,把期货市场当做企业的第二条采购渠道。若市场需求低迷,而又必须接受镍企业的货物,贸易商面临库存上升而价格可能下跌的风险。这时,我们可以通过期货市场对已购入和计划购入的镍进行卖出套保,既锁定销售价格,又可拓展企业的销售渠道。

责任编辑:叶倩

如需了解更多信息,请登录中国有色网:www.cnmn.com.cn了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。