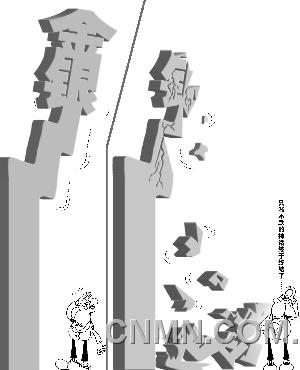

“只涨不跌”神话破灭 金银投资价值在于双向交易

2013年10月19日 10:26 3181次浏览 来源: 证券时报 分类: 贵金属

官兵/漫画

自今年8月底,金价攀升至每盎司1430美元后,最近回落到“千二”水平。今年以来,金价已累计下跌24%左右。与黄金走势基本一致,今年以来,银价已累计下跌30%。

业内普遍预期,受美联储缩减量化宽松(QE)、美国深陷债务困局等因素影响,未来一两年里黄金白银市场震荡下行基调基本确立。业内人士认为,当前行情下,通过简单买入持有,已经很难在金银市场中获利,后市黄金白银的投资价值将主要体现在双向交易。

中短期下降趋势确定

招商期货贵金属研究员侯书锋表示,虽然美国债务上限问题有望解决,但中国黄金销售旺季结束以及美联储QE退出仍将成为影响黄金白银走势的两大利空因素。此外,由于黄金需求大国印度限制黄金进口,并提高进口关税,将导致印度黄金需求旺季不旺。

简言之,无论美国政府债务问题能否如期解决,金银下跌趋势已基本确定。从技术形态来看,黄金白银的日线周线技术指标形成下行共振,显示空头迹象明显。建议投资者逢高做空。

中国银行(601988,股吧)广东省分行资金部外汇与贵金属分析员包呼和认为,全球经济、通胀形势及市场预期是影响金银走势的最核心变量。今年对于黄金白银投资者来说是转折性的一年,长时间以来形成的金价“只涨不跌”的神话破灭。未来黄金白银走势将维持宽幅震荡,弱势为主。今年年底到明年上半年,预期金价波动区间在每盎司1100美元至1430美元;白银预期波动区间为每盎司17.30美元至25美元。

上述人士均认为,相比之下,白银比黄金波动率更高,因而风险更大。因为白银具备较高的工业属性,受宏观经济周期影响更大,且价格便宜,操作频率更高。同时,作为曾经的法定货币,黄金交易更为活跃。白银市场相对黄金市场而言,容量有限。因此当同一风险事件出现时,白银的反应要大很多。

投资价值

主要体现在双向交易

从历史经验看,黄金白银通常每年都会有两波行情,第一波是第二季度,由于正处黄金消费淡季,且中国资金面紧张,对大宗商品影响较大,因此期间黄金白银往往处于下跌通道,尤其是5、6月份下跌趋势明显。经过7月份之前的调整,到了8、9月份,黄金白银实物消费启动,迎来第二波反弹。

在侯书锋看来,每年一跌一涨行情,如果能够有效把握进行双向投资,赚钱效应可观。侯书锋表示,一般牛市中,大资金更适合作实物黄金投资。但目前黄金白银牛市行情已经结束,在熊市或震荡市行情中,投资者更适合双向交易,下跌趋势明显时可适时做空黄金白银期货。在此行情中,黄金白银期货波动较大,且具有杠杆性,如果方向把握正确,更容易博得可观收益。

包呼和表示,通过简单的买入持有,很难在金银市场中获取盈利。后市黄金白银的投资价值将主要体现在双向交易,市场参与者仍然可以通过高位做空,或高抛低吸的手法得到收益。目前可以进行双向交易的金银产品包括:黄金白银T+D、黄金白银期货、外盘现货投资以及一些地方性贵金属交易所的品种。

在包呼和看来,如果一定要对黄金与白银的投资价值进行比较,黄金是更适合长期投资的品种。从长期资产配置的角度来看,持有一部分黄金是一种防止系统性风险的做法,配置比例大约在5%内比较合理。

纸金银

比实物金银更有吸引力

侯书锋认为,由于目前黄金白银正处于熊市或震荡市,主要依赖单边市行情的实物黄金、纸黄金短期内不宜介入。此外,在二级市场交易的黄金ETF及黄金QDII,短期内也不宜介入。

实物黄金和纸黄金的保证金投资比例均为100%,属于无杠杆的投资品种,黄金白银T+D、黄金白银期货都属于带有杠杆的保证金交易品种,均可双向交易。期货投资杠杆在5至6倍左右,黄金白银T+D杠杆在10倍左右,外盘金银现货投资杠杆往往在100倍以上。黄金T+D实现每天实物交割,手续费用较高,更适合企业投资。实物黄金与纸黄金收益率相近,但前者手续费明显高于后者。

包书和认为,实物黄金和白银的交易费用最高。因为其中包含了运保费用和鉴别费用等,且实物的流动性比较差,适合收藏或实需背景的投资者。普通现货及纸黄金纸白银通常没有杠杆,波动性仅反映金银本身价格的变动,比较适合风险承受能力较低的投资者。且这种投资方式的手续费较低,从投资的角度来看比实物金银更有吸引力。

此外,部分银行的纸黄金产品兼具双向交易功能,可以更好适应现阶段市场特点,如中国银行的双向黄金宝。期货(包括延期现货品种)具有一定的杠杆倍数,客观上放大了金银本身的波动率,因此更适合高风险偏好且专业性较强的投资者。

责任编辑:mqk

如需了解更多信息,请登录中国有色网:www.cnmn.com.cn了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。