全球矿端供应紧张局面未缓解 铜价延续强势 但上行空间受限

2025年05月26日 11:24 3229次浏览 来源: 中国有色金属报 分类: 有色市场 作者: 欧阳玉萍

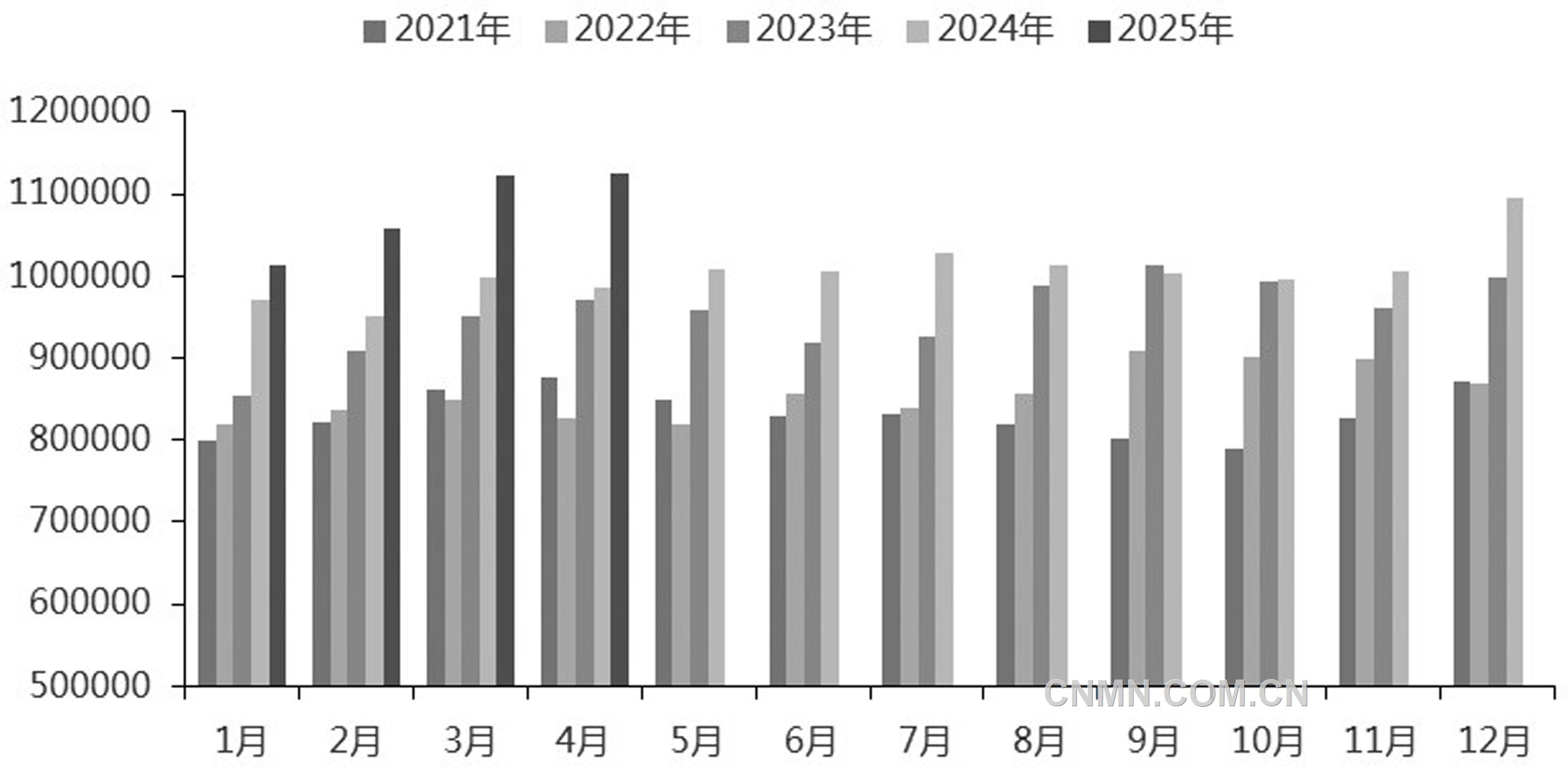

中国电解铜产量(单位:吨)

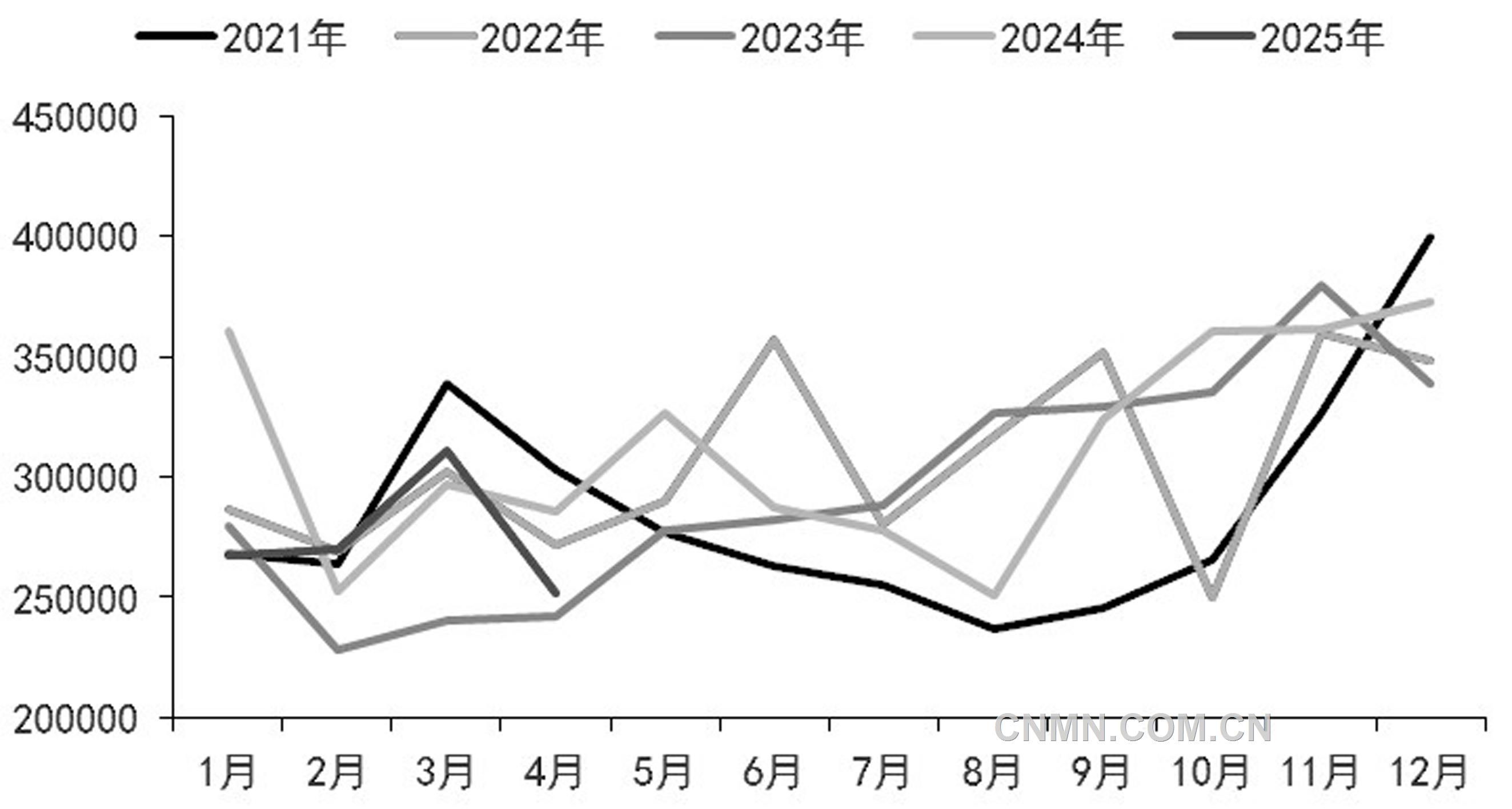

中国电解铜进口量(单位:吨)

中国电解铜社会库存(单位:万吨)

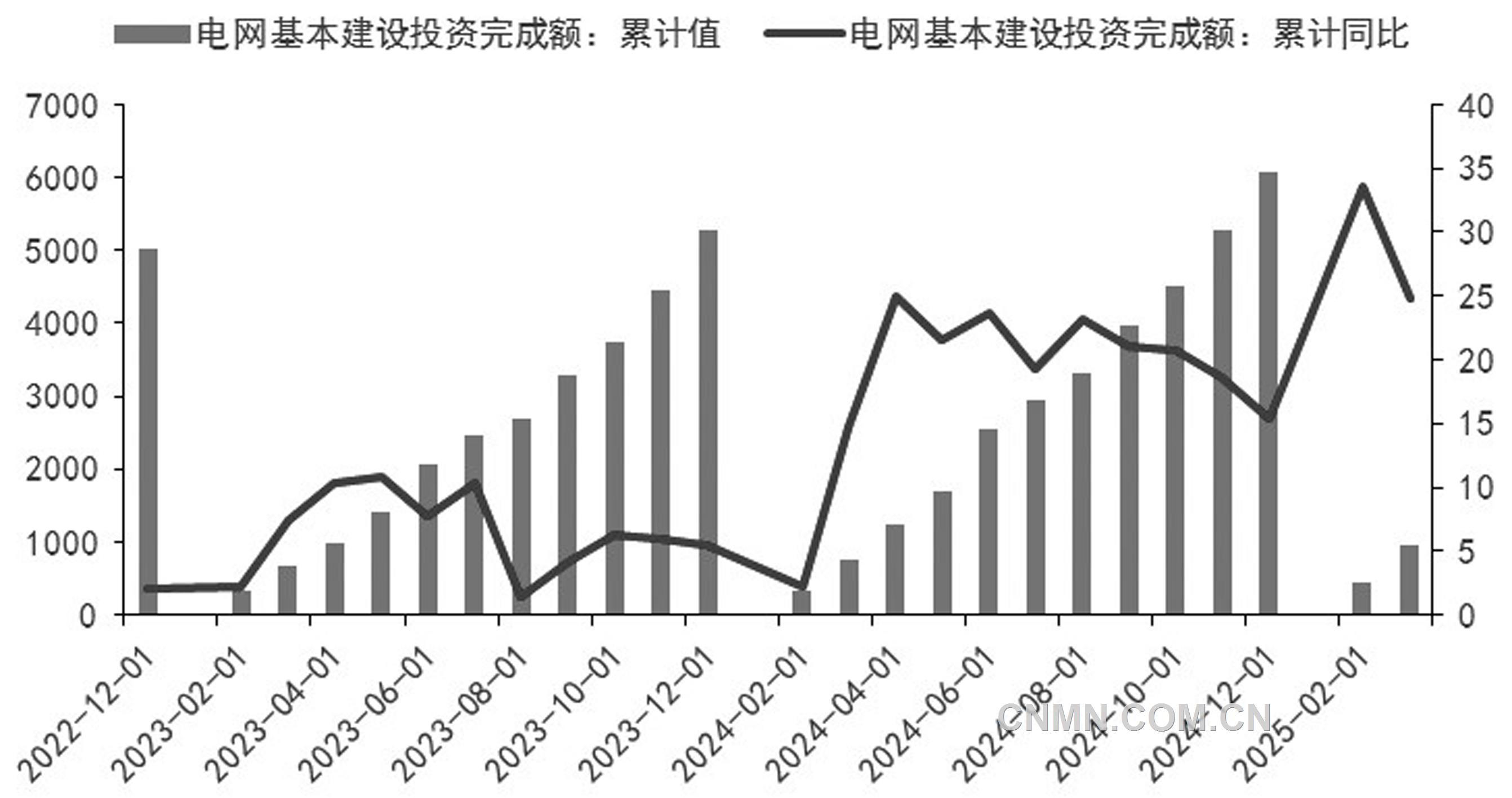

中国电网基本建设投资完成情况(单位:亿元、%)

4月中旬以来,受消费旺季影响,国内库存去化态势显著,铜价迎来一轮反弹行情。但随着上行动能逐渐减弱,近日,沪铜期货主力合约价格在78000元/吨一线附近窄幅波动。当前,全球铜矿供应紧张的局面尚未得到明显缓解,在美国经济面临衰退以及贸易关税存在不确定性的背景下,沪铜价格的上行空间不宜被过高估计,短期将以高位震荡为主。

铜矿增量多集中在南美洲和非洲

智利是全球主要的铜矿生产国和出口国,过去10年,其在全球铜市场中的份额从30%下降到24%,其主要原因是受到采矿条件严峻、矿石品位降低、水资源短缺以及重大投资项目推迟等问题的影响。3月,智利的铜产量为477049吨,同比增长9.1%。4月,全球最大铜生产商智利国家铜业公司的铜产量为10.5万吨,较去年同期增长22%。智利国家矿业协会预计,2025年,智利铜产量为540万~560万吨。

目前,秘鲁的铜产量在全球排名第三,位于智利和刚果(金)之后。根据秘鲁矿业部公布的数据,2月,秘鲁的铜产量为21.7万吨,同比增长0.01%,增量主要来自Las Bambas铜矿。秘鲁矿业部长预测,2025年,秘鲁的铜产量有望超过290万吨。

研究小组预计,2025年,全球铜矿产量增幅为3.5%,产量增长主要得益于刚果民主共和国(包括Kamoa-Kakula)和蒙古国(Oyu Tolgoi地下矿山)产能的提升,以及俄罗斯Malmyzhskoye矿山的投产。同时,一些扩建项目和中小型矿山的启动也将推动铜产量的增长。此外,2025年,新建投产项目有限,更多是2024年项目的持续爬产及老矿山复产、扩建,铜矿增量于2025年逐渐体现。

2025年,铜精矿增量更多集中在南美洲及非洲地区,占全球增量的近70%。目前,铜精矿市场现货TC延续跌势,处于负值区间,表明供应处于紧缺状态。数据显示,5月16日,进口铜精矿指数报-43.05美元/干吨,较4月底下滑0.44美元/干吨,较去年同期下滑41.97美元/干吨,处于2007年9月以来的低位。同时,Antofagasta将与冶炼企业开启年中谈判,结合当前市场情况来看,形势并不乐观。

LME和COMEX库存走势分化

4月,受Grasberg铜精矿释放影响,中国铜矿进口量刷新多年来的单月纪录。当月,中国铜矿砂及铜精矿进口量为292.44万吨,环比增长22.2%,同比增长25.62%。其中,来自智利的进口量继续回升,约85万吨,居于首位;秘鲁的供应量大幅反弹,约78.68万吨。

数据显示,4月,中国电解铜产量达112.57万吨,环比增长0.32%,同比增长14.27%;1—4月,累计产量为431.98万吨,同比增长10.63%。5月,有5家冶炼企业计划检修,预计影响产量约2.1万吨。不过,4月检修的冶炼企业已恢复正常生产,且复产产量超过了检修影响的产量。另外,5月16日,SMM统计的9个港口铜精矿库存为81.97万实物吨,港口铜精矿库存量依旧较多,无冶炼企业因缺矿而大幅减产。

综合各方面因素,预计5月电解铜产量为112.99万吨,环比增长0.37%,同比增长12.03%;1—5月,电解铜产量为544.97万吨,同比增长10.92%;5月,电解铜行业的样本企业开工率为88.16%,环比增长0.36%。

进口方面,4月,中国精炼铜进口量为25.12万吨,环比下降19.14%,同比下降11.95%;1—4月,中国精炼铜进口总量为109.87万吨,同比下降8.02%。4月,中国进口未锻轧铜及铜材44万吨,同比增长0.2%;1—4月,中国进口未锻轧铜及铜材总量为174万吨,同比下降3.9%。

国内铜社会库存出现小幅累积情况。结合全球铜显性库存来看,截至5月16日,LME、COMEX、SHFE的合计铜库存为44.14万吨,较去年同期增加2.85万吨。近期,铜的显性库存有回升的迹象,扭转了2月下旬以来的去库趋势。自4月中旬起,LME铜库存呈现去化态势,而COMEX铜库存却不断累积。在COMEX、LME价差的驱动下,海外铜持续运往美国,预计后期LME库存将延续去化趋势。

国内电解铜社会库存方面,前期国产铜到货量及进口量均较少,且消费处于旺季,带动国内铜社会库存超预期回落。5月中旬后,随着下游需求边际走弱,铜库存出现小幅累积的迹象。截至5月15日,国内电解铜社会库存为13.2万吨,较前一周增加1.19万吨,较去年同期下滑27.84万吨。

国内电网和汽车需求仍存韧性

1—3月,我国电网基本建设投资完成额达956亿元,同比增长24.8%。截至3月底,国家电网的电网投资同比增长27.7%,创下历史新高。这一“开门红”的良好局面,为顺利完成全年目标任务筑牢了根基,也为“十四五”规划的圆满收官提供了有力支撑。

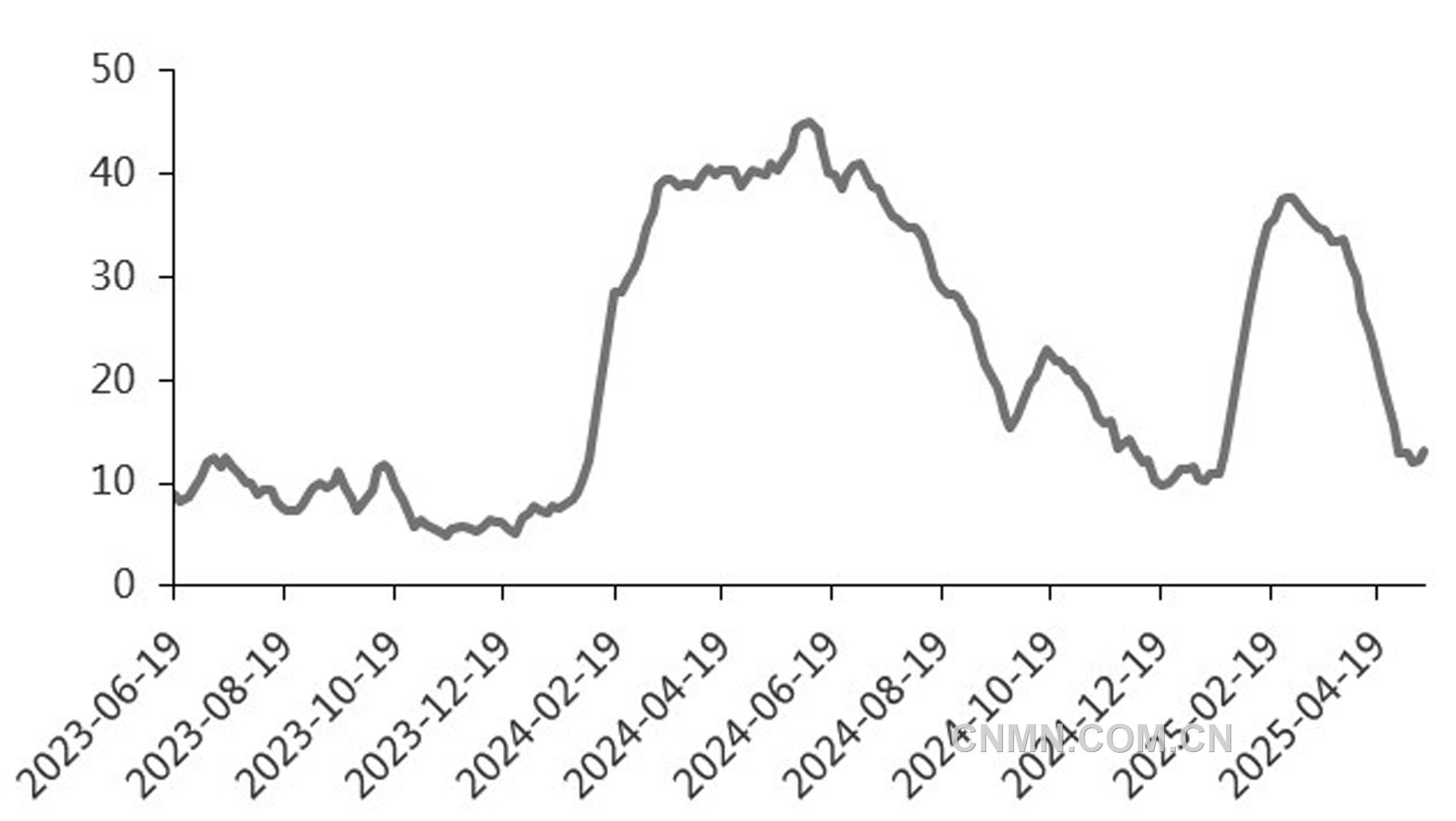

从我国电线电缆企业开工率情况来看,上周,SMM统计的铜线缆企业开工率为83.39%,环比下降0.1%,同比增长3.57%,低于预期开工率2.86%。企业生产主要依赖在手订单,上周,铜价波动剧烈,对企业新增订单产生显著的抑制作用,多家企业新订单增量环比下滑,市场采购意愿较为低迷。鉴于市场心态趋于谨慎,终端需求订单将逐步趋缓。本周,铜线缆需求状况难以出现明显改善,铜线缆企业开工率为83.98%,环比增长0.59%,同比增长8.11%。

4月,国内汽车市场表现良好,这得益于各项宏观政策持续发力且成效显著,内需潜力加快释放。同时,上海车展前后企业新品密集上市,各地促消费活动也相继开展,对汽车市场起到了较好的提振作用。

4月,我国汽车产销分别完成261.9万辆和259万辆,环比分别下降12.9%和11.2%,同比分别增长8.9%和9.8%。

今年的政府工作报告已明确提出要加快补上内需,特别是消费短板,让内需成为拉动经济增长的主动力和稳定锚。与2024年“两新”政策相比,2025年的补贴资金更多、力度更大、范围更广、机制更优,预计政策将更有效地发挥作用。后期,汽车行业稳中向好的态势有望继续得到巩固。中汽协预计,2025年,中国汽车总销量为3290万辆,同比增长4.7%。

铜价短期以高位震荡为主

从近期国内经济数据来看,尽管面临的外部压力急剧增大,但在中国经济内循环持续加速的背景下,中国经济依旧延续稳定向好的发展态势。但美国经济表现欠佳,一季度经济增长环比按年率计算萎缩0.3%,创下自2022年以来的最差季度表现,有分析人士预判,美国经济陷入衰退恐已成为“基本预期”。

近日,联合国发布的《2025年全球经济形势与前景年中更新》预计,今年,全球经济增速将放缓至2.4%,贸易增长则下降至1.6%。此外,欧佩克也将2025年全球经济增长预测下调至2.9%(原为3.0%),并维持2026年预测为3.1%,同时,对美国2025年和2026年的经济增速预期分别调整为1.7%和2.1%。

综上所述,当前,全球铜矿供应紧张的局面尚未得到明显缓解,铜精矿加工费依旧处于较低水平。国内冶炼企业并没有出现因缺矿而大幅减产的情况,短期内,国内电解铜产量有望继续保持增长趋势,但7—9月国内冶炼企业仍有集中检修计划,届时,电解铜产量可能会出现小幅回落。需求端,汽车行业表现稳健且向好,二季度空调排产保持高增长态势,电网投资具有韧性,但光伏抢装结束后增速下降,对铜消费产生了一定的拖累。5月,国内铜消费整体增速将有所放缓,铜库存去化节奏也会有所放慢。总体而言,在美国经济预期衰退以及关税贸易存在不确定性的背景下,沪铜价格的上行空间不宜被高估,短期内将以高位震荡为主,主力合约价格上方压力位为79500元/吨,下方支撑位为76500元/吨。

(作者单位:中国国际期货)

责任编辑:任飞

如需了解更多信息,请登录中国有色网:www.cnmn.com.cn了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。