供过于求中寻求铝市新亮点

今年国内的电解铝库存,仍会迅速回升。

2017年03月30日 9:42 15625次浏览 来源: 上海有色网 分类: 电解铝 作者: 许辉

在2017年3月23-24日,由上海有色网(SMM)、上海有色金属行业协会联合举办的《第十二届上海铜铝峰会》上,上海有色网信息科技股份有限公司铝行业高级分析师刘小磊通过对铝市库存、产能、成本、消费进行综合梳理分析后,认为尽管全年铝市供应过剩仍是大背景,但考虑到供给侧改革和环保等政策预期,仍上调今年后三个季度铝价预估。

一、2017年国内铝锭库存迅速回升高库存或成为常态

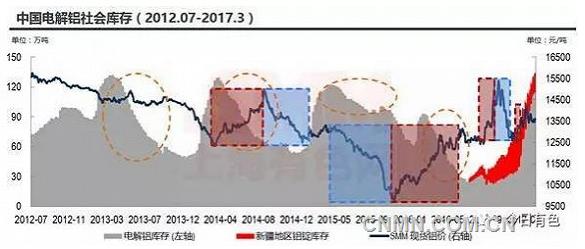

刘小磊认为,今年国内的电解铝库存,仍会迅速回升。同时高库存状态将维持相对较长的时间。刘小磊指出,下图为国内电解铝库存的变化周期,很明显看到从2012年到2017年,电解铝价格与SMM独家统计的社会电解铝库存总量成负相关关系。这里的社会库存包括上海、无锡、南海、杭州、巩义等地电解铝库存的总量。

刘小磊指出,每年的2月到3月都是电解铝库存增长急速的时点,因为2月份,国内的铝加工企业大部分处于春节假期中,而电解铝企业则在一年中只会做轮番检修,这样就造成每年的2月份铝锭释放量集中,而铝水的消费量收缩。

正常情况下每年的4、5月份,就是进入消费旺季后,去库存会有一个加速的过程,但2015年恰恰相反,整个去库存的周期一直到2015年的7月份,8月份时候,还没有出现。2015年,国内电解铝库存最高点接近130万吨。直到铝价出现大幅下滑,从最高的13000元/吨,下跌到9600元/吨之后,才出现了电解铝的去产能过程。也就是到2015年11月份铝锭库存才有所回落,这也对2016年的铝价和供需情况构成了影响。

据刘小磊统计,2016年3月21日起,受2015年铝库存集中减少的影响,国内五个消费地段总库存量从最高的52.98万吨,持续下滑,截止到7月底,5个消费地的库存总量最低降至21万吨。铝价也跟随库存的回落迅速出现了两个阶段性的拉涨,第一阶段为1到6月份,第二阶段是从8月底一直持续到12月中旬。第一阶段,我们可以理解为去库存的过程,同时伴随着大家对后期铝价的预期。第二上涨过程事实上伴随着国内期货市场的逼仓行情。因为当时库存只有21万吨,这样空头有一个非常大的压力,被迫将铝价在12月份拉抬至了接近1万6,1万5千9的高位。

进入2016年12月中旬之后,铝价迅速回落,如图所示,此时国内电解铝库存已经出现了一波迅速的上涨。因为在2016年,尤其是下半年,复产产能和新增产能集中投放,据SMM统计,国内电解铝复产产能的量一共是200万吨,新增产能大约是400万吨。据SMM统计, 2016年初,国内运行电解铝产能总量3100万吨不到,到2016年底国内电解铝运行产能已经达到3650万吨。截止2017年3月,国内电解铝运行产能总量已达到3760万吨的规模,铝价的迅速回暖拉动了整个电解铝产能集中释放。

新疆地区高库存并非常态

除此之外,刘小磊还特别指出,在2016年特意把新疆地区的库存加到了整个库存表里面,主要是考虑到2016年底的时候,921新政导致了一部分新疆运输的紧张,从而造成西北铝锭输出的压力。从而最高峰的时候,新疆地区积压的铝锭超过40万吨,当然随着运输条件的缓解,运力的缓解增加,到现在整个新疆地区铝锭已经出现了比较明显的回落,现在在23万吨左右。但刘小磊也指出,新疆地区的铝锭库存并非常态,因为它毕竟不属于消费地,未来这部分库存势必还是要输出到主流消费地。

去库存周期或将长于往年

刘小磊指出,2017年铝库存料将维持高位,同时供需错配导致整个库存的增加,整个库存的压力在全年来看还是比较大的。去年铝价波动非常巨大,刘小磊认为,波动原因除了库存压力、多空的政策导向,还有入市资金量的提升。据SMM统计,像公募基金、私募、证券基金进入市场的整个规模,仅去年上半年就达到了全年的水平,可以说全年基本上是翻倍的概念。所以多空资金在期货市场对铝价的影响应该是双重的,同时对价格的影响也是双向性的。

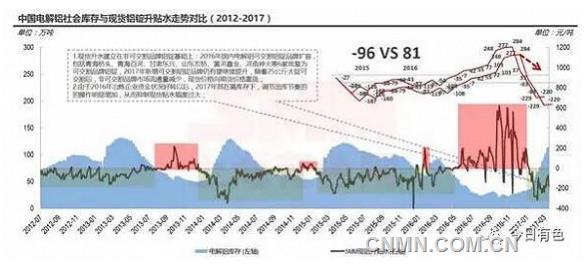

刘小磊指出,与库存密切相关的还有现货铝价的升贴水。截取2016年7月到2017年3月上海地区的数据,可以看到2016年3月之前,国内的现货铝锭贴水事实上是较长周期的贴水,很少出现升水的情况。但是到了2016年会发现,整个现货升水的时间点比较集中,主因当时国内的现货供应紧张。SMM统计数据显示,2016年10月之后,铝锭库存降至20万吨以下,现货升水保持在300到400块钱,最高峰的时候是720块钱,720块钱是过去十年以来现货升水的最大值,创出了历史记录。但随着库存增加,进入2017年我们发现事实上现货没有那么紧张了,整个库存出现回暖之后,现货又反而再次出现了贴水的行情。

为什么现货铝锭会有升贴水,不按期货价格去走?刘小磊指出,上期所对国内的交割品牌,不是所有的品牌都批。新疆700多万吨的产能里面大部分还是属于非交割品牌,在这种情况下,整个西北铝锭又以华东现货成交的供应为主,所以在当地供应比较少。这样就形成了西北铝锭更多的是非交割品牌,造成了和可交割品牌的差异,从而会产生现货升贴水的概念。不过,刘小磊指出,上期所新公布了一条放宽标准,25公斤的铝锭后期是可以交割的,随着这一项限制的放宽,未来,包括新疆地区,内蒙古地区、山东地区很大一部分铝锭会转向可交割品牌。未来可交割品牌和铝锭流通量将呈现上升趋势,这也导致我们认为贴水格局不会像2016年以前的水平,或者2015年、2014年、2013年水平,最极端的贴水贴到300、400块的现象会越来越少。因为越来越多的铝锭会贴近期货市场或者以期货价格结算,我们认为未来远期国内现货不会出现更多的极端贴水的行情。

二、2017-2018年电解铝新增产能超过800万吨产能退出增加至200万吨

刘小磊指出,今年和明年两年时间,预计国内电解铝新增产能的数量仍然非常巨大,国内电解铝新增产能的量将超过800万吨,产能退出有望达到200万吨。刘小磊认为,电解铝产能释放周期主要考虑到低成本产能不断进入,高成本产能不断退出,这也是过去十年电解铝企业持续运行的规律,这个规律不会因供给侧改革、环保的影响,而有太大的变化。电解铝行业相对来说属于市场化自主调节的行业,过多的行政手段去干预它运行,不符合整个市场运行的规律。刘小磊认为,随着电解铝产能的提升,事实上氧化铝产能的供给也是顺势的。

刘小磊指出,目前我们了解到在印尼的项目,还有酒钢,未来两年氧化铝的新增总量会接近1600万吨的规模。所以氧化铝供应并不担心会出现短缺,如果回顾氧化铝的价格,我们发现现在的氧化铝价格已经出现拐点,从原来的3千1回到2千7附近,氧化铝价格随着供应的增加出现了下降。

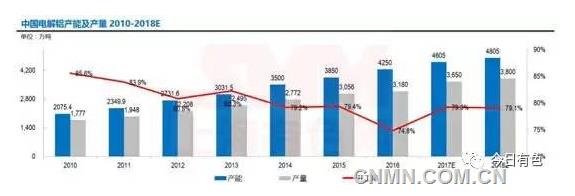

刘小磊认为,今年电解铝总产量有望达到3650万吨,国内总的开工率达到79%,接近80%。到十三五末,我们认为整个电解铝行业供应量会达到5千万吨的规模。为什么认为电解铝产能会不断释放,主要是考虑电解铝行业消费的年均复合增长率的提速。刘小磊预计,随着国内电解铝应用范围不断扩大,相对于其他有色金属,电解铝应用最广泛,替代性非常强,每年是所有金属品种里面替代最多的品种,同时它的消费增长率也是最高的。过去几年年均增长率几乎保持在10%以上的增速,只在过去两年出现了一些弱化,2015年的时候比较弱一些,但2016年又重新恢复到9%左右。预计今年电解铝消费的增速预期将接近8%的水平,有所下调主要是考虑到房地产和汽车行业的增速的回落。

三、2017年第一季度电解铝成本或已见顶

刘小磊指出,通过对国内75家运行电解铝企业进行集中调研,发现目前国内运行的产能是3763万吨,同时算术平均成本为13522元/吨,为加权平均成本为12979元/吨,按现金成本只有12009元/吨的水平。

2016年,电解铝成本迅速回升,主要是考虑到煤炭和氧化铝价格的抬升。进入2017年之后,我们发现事实上电解铝原材料里面阳极价格涨幅也是非常明显的,一吨电解铝消费0.46到0.49吨的阳极,阳极价格环比12月涨幅超过22.6%,带动电解铝成本上涨超过300元/吨,到了3月阳极价格有所回落。刘小磊认为,煤炭价格短期内还是偏强势一些,可能对国内超过80%的自备电企业有较大影响。

刘小磊指出,上图为SMM统计的按季度分国内电解铝成本的运行区间,2015年,国内最低的电解铝加权成本只有10483元/吨,现金成本只有9515元/吨,因为那个时候氧化铝便宜,最低跌到1500、1600元/吨的水平。但现在不一样,氧化铝价格接近翻倍,同时煤炭价格也出现了接近200%以上的拉涨,这样会带动整个电力成本、原料成本、物料成本的提升。截止到今年3月份,国内电解铝成本已经接近1万,加权成本是在13000元/吨附近。刘小磊认为,由于电解铝成本迅速抬升,虽然铝价有所上涨,但由于成本抬升,铝价仅是放缓性质的上涨。

刘小磊认为,2017年电解铝企业的盈利水平是不及2016年的,而且在高库存压力下,这种低盈利水平的态势可能会持续全年的时间。按照目前现货13500万/吨的价格计算,电解铝厂基本处于盈亏平衡线附近。

若按成本线做一个划分,刘小磊指出,2017年3月份如果铝价在1万4以上,国内完全成本亏损的产能占全部运行产能的11%,现金成本亏损的产能占全部运行产能的12%。我们目前统计现金成本和完全成本之间有1千块钱的价差。这就是为什么我们预计未来有一部分高成本产能会退出市场,因为按照目前的价格来看,13500元/吨是一个上下游都比较接受的价格,目前处于现金成本亏损的部分产能很有可能在今年下半年,也就是6月末之后会退出市场。因为2016年大部分铝企是有盈利的,企业的现金流状况也相对乐观,因此现金成本亏损企业出现亏损不会马上停产,只有在更低位的价格持续一段时间之后,整个产能难以弥补这部分亏损的时候才会停产。

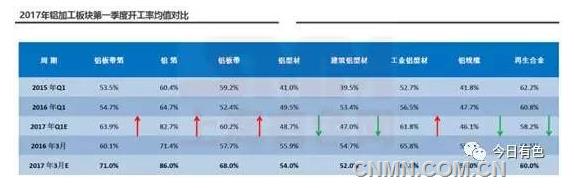

四、2017年整体消费增速将弱于供应增速相对过剩或持续至2018年

如下图所示,刘小磊指出,SMM通过对国内164家铝加工企业,包括铝箔、铝板带箔、工业型材等企业进行了一轮长期跟踪后发现,进入3月份之后,国内铝箔企业的开工率比较乐观,第一季度平均开工率高达82.7%,远远是高于去年和前年同期,2016年一季度平均开工率仅为64.7%,15年只有60.4%,铝板带箔相对2016年也有接近8个点的增幅。但是相对铝板带箔企业来说,铝型材里面的建筑型材偏弱,同时铝再生合金开工率也较为低迷。对于铝型材来说,建筑型材主要应用在房地产领域,从SMM目前了解到的一些下游企业的订单情况看,建筑型材的订单还没有明显好转,但工业型材较为乐观,这些主要应用到一些高端的铝材,像轨交、机械设备、高端制造、机床这些领域。铝线缆行业,由于2016年是特高压电网建设的元年,因此那段时间对国内大规模输电用铝量有比较明显的提升。2017年,因为特高压建设是“十三五”的重中之重,更多的项目集中在前三年投放,是一个均匀投放的过程。从目前国网招标的量来看,每年释放的量难以突破60万吨水平,因此在17年不可能出现更大幅度的上升,最多是维持持平的状态。刘小磊指出,进入3月中下旬之后,整车市场事实上出现了订单回落的迹象,基本符合预期。刘小磊认为今年的整车市场很难复制去年全年的增速情况。

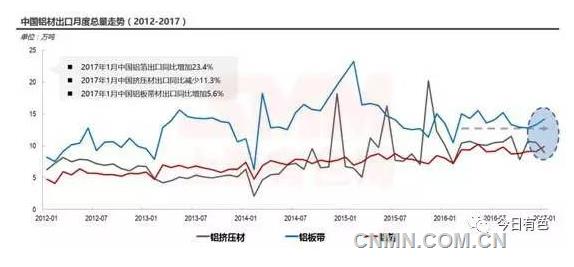

刘小磊指出,除了国内的需求,预计今年的铝材出口还有一定的增长空间,主要考虑到人民币去年贬值的步伐,及国内的沪伦铝比值等因素。国内铝价这段时间相对疲软,造成沪伦铝比值回落,比值的回落令整个铝材出口窗口打开,预计今年国内半成品铝材的出口预期在430万吨,同比增长5.7%,大约比去年全年增加大约30万吨左右。

刘小磊指出,2016年全国电解铝的产量为3180万吨,预计2017年为3650万吨,2018在3800万吨附近。16年我们国内的电解铝实际消费增速是8.9%,17年我们给的实际消费增速是7.8%,2016年国内电解铝的产量增速由于受到2015年减产的影响,仅为3.99%,不足4%。预计2017年随着这部分产能的恢复,及供应量的增加,预计全年产量增速可能提高至14.8%。

刘小磊指出,2016年全国电解铝的产量为3180万吨,预计2017年为3650万吨,2018在3800万吨附近。16年我们国内的电解铝实际消费增速是8.9%,17年我们给的实际消费增速是7.8%,2016年国内电解铝的产量增速由于受到2015年减产的影响,仅为3.99%,不足4%。预计2017年随着这部分产能的恢复,及供应量的增加,预计全年产量增速可能提高至14.8%。

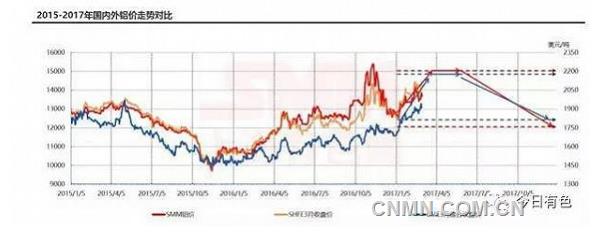

刘小磊预计,2017年后第三个季度,国内电解铝价格的运行区间可能在12000-15000元/吨之间,它的核心运行区间集中13000-14000元/吨的水平,现货铝锭价格会在12500-14000元/吨之间,伦铝价格是在1800-2150美元/吨。

刘小磊指出,给出这个区间,主要考虑到目前的成本因素,而之所以在预期全年铝产能过剩的情况下,仍上调铝价预估,主要是考虑到对政策的预期。

刘小磊指出,据SMM了解,从目前一些机构,不管是公募还是私募基金的心态来看,大普遍感觉当前的铝价偏高,因此暂不愿入市,不愿意买多。不过远期他们仍是偏多的心态,认为随着供给侧改革和环保检查的影响,阳极价高等因素会令一部分新增产能推迟投产。同时预计到临近年末的时候,国内铝供应或维持相对合理水平,而去库存过程则相对更快一些。这样他们会等待铝价跌至比如13500元/吨以下的水平再入市操作。

刘小磊认为,考虑到库存压力,和现货贴水压力的持续,以及在铝价维持高位的时候,有部分铝厂的保值资金入市,因为按照我们测算的最低成本12000元/吨计算,在铝价达到13500元/吨的价格的时候,这部分铝厂有1500元/吨的利润,当然可以在期货市场保值,锁定全年的利润。但当铝价上行至超过14500元/吨的时候,这部分保值资金的入场肯定会对铝价继续上行产生压力。目前铝价在13500元/吨区间内是符合市场供需相对比较平衡的价格。如果要打破这个均衡价格,可能需要伴随着成本出现大规模的下移,同时氧化铝价格要跌到2500元/吨以下,譬如到2300元/吨、2200元/吨的水平,这样会令铝价下行空间大幅开启。加之4、5月份消费可能不及预期,在上述两个条件满足之后,这部分空头资金会涌入到市场,把铝价拉低。但如果氧化铝价格比较坚挺,同时4、5月份消费强于预期,铝价就可能维持当前水平。反过来说,做多需要满足两个点,一是国内供给侧改革政策的落实,同时配合环保政策的执行,而不是喊口号。刘小磊最后指出,目前铝价仍处于多空争夺区间内,如果要打破当前的格局,需要有更多的信息来主导,更多的条件去打破这个平衡。

责任编辑:陈岩

如需了解更多信息,请登录中国有色网:www.cnmn.com.cn了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。