企业运用期市进行原材料采购管理的方式

2016年01月26日 8:53 6638次浏览 来源: 期货日报 分类: 期货 作者: 韩雷明

期货市场主要在以下三个方面能对企业的采购管理有所帮助:一是将期货价格作为现货采购的定价基准,帮助企业用多种形式进行大宗商品定价管理;二是把期货市场当作一个大的原材料供给商,扩大企业采购选择范围;三是利用期货市场锁定原材料成本,确保企业加工利润的实现。那么应该如何运用期货市场进行原材料采购管理呢?即在原材料采购环节期货到底能做些什么,这也是企业最为关心的问题。

A 将期货价格作为现货采购的定价基准

传统的企业原材料采购定价模式非常多,除了常见的当场讨价还价模式外,还有以现货月均价作为定价模式的,有以到货后两个月的现货均价作为定价模式的,有以销售周期均价扣除加工费作为定价模式的。随着现代采购模式的发展,尤其是期货市场的诞生和发展,一种新的商业定价模式逐渐孕育而生,即企业利用期货市场可以组合出很多新的贸易采购定价模式,变现货单一定价模式为期现组合的立体定价模式,从而提高企业的定价效率和定价的公平性。

目前较为通用的期现组合立体定价模式是“期货价格+升贴水”,这是国内外贸易商将期货市场应用到现货贸易定价体系中形成的一种行之有效的定价方法。事实上,采用“期货价格+升贴水”定价也是国际大宗商品定价的主流模式。目前,国内有色金属行业运用该模式定价相对成熟,国际铜贸易、豆类等谷物贸易也往往通过“期货价格+升贴水”的交易模式进行操作。该定价模式更突出价格形成的市场力量,使买卖双方处于相对平等的地位,有利于现货生产和贸易建立起平等共赢的经营机制。

【例1】国际燃料油贸易。在上海燃料油期货上市前,新加坡是亚洲燃料油市场的定价中心,国外贸易商总是以新加坡燃料油价格作为定价标准,经常迫使我国企业接受不合理的高价。2004年8月,上海燃料油期货上市后,市场规模一度是新加坡纸货燃料油市场的10倍,不仅影响和牵制了新加坡燃料油价格,相关企业在进出口贸易谈判中也有了一个可供选择的新定价基准,成为国内贸易企业采购价格谈判的依据,由此开始摆脱过去单纯由国外市场“说了算”对我国企业的制约,改变了我国在亚太燃料油定价体系中的弱势地位,使我国企业获得了相对公平的贸易地位,降低了我国进口燃料油成本。

【例2】电解铜国际长单贸易。在和期货交易相对应的现货贸易合同中,通常把约定价格定为三个月或三个月以后的期货价格的称为长单,而把签订合同时的现货价格定为约定价格的称为短单。

电解铜的长单通常是指电解铜供给商和全球各地采购方签订的年度销售合同。目前,电解铜国际长单贸易通常采用的定价基础是,以装船月或者装船月的后一个月伦敦金属交易所(LME)电解铜现货月平均价为基准价,而买卖双方年度谈判的主要焦点只是买卖双方确定产地到不同地区的运输、保险费用。

定价公式如下:电解铜国际长单贸易定价=LME铜三个月期货价格+现货升贴水+运保费。假设,某天铜现货升贴水报价为升水50美元/吨,当天LME三个月铜期货即时价格为7600美元/吨,则铜的即时现货价就是7650美元/吨。

【例3】焦炭的期货定价将撼动钢厂定价。2008年年底之前,焦化企业与下游钢厂的定价方式是由双方协议。但2008年8月下旬国家将焦炭出口关税上调至40%,加之金融风暴的荡涤,国内焦炭需求疲软,出口严重受阻,使得焦炭行业产能过剩问题更加突出。市场环境的突变导致焦钢博弈的天平最终倒向钢厂,焦化企业的定价权逐渐旁落,议价能力也不断被削弱,对焦炭现货贸易的定价变为以区域大型钢厂为主导,其他中小钢厂跟风的定价模式。

大型钢企往往由于企业利润稀薄、负担较重以及宏观调控、货币政策收缩造成的资金成本压力加大等原因,对焦炭采购定价偏紧,而中小钢厂定价居于从属地位,更不愿意在大型钢厂定价的基础上,主动上浮焦炭采购价格。因此,焦炭这种由大型钢厂主导的定价模式,从那时起一直沿袭至今,并且逐渐为市场所接受。这种定价模式成为市场主流的原因,除了历史因素之外,也反映了现货市场缺乏一个具有公信力的基准价格,足以挑战钢厂的相对强势地位。目前,焦化企业在焦炭销售中,能够长期自主定价的已属凤毛麟角。

2011年4月,大商所推出焦炭期货。在规范制度下,集中交易产生的公开价格是否更容易被钢铁产业链的各方面所接受,从而在定价模式中更多地参考期货价格呢?从市场行为学的角度分析,可以预计这种改变将逐渐出现。理由是,如果钢厂的定价较期货价格偏低,则焦化企业将会转而在期货市场卖出焦炭,促使钢厂调高采购价格。当然,钢厂也不会无缘无故以高于期货价格采购焦炭。因此,双方最终采取“期货价格+升贴水”的定价模式进行焦炭贸易显然是最公平合理的。

B 把期市看成是一个大的原材料供给商

期货市场上的买家对应的交易对手,严格来说并不是货物的卖方,而是期货交易所。可以把期货交易所看成是一个大的原材料供给商,只不过这个原材料供给商实力很强、信誉很好、货物质量很可靠、交货很准时。因此,在对原材料进行采购时,除了瞄准现货市场上的供给商外,还应把目光转向期货市场,看两个市场的商品价格谁最优,并在质量、信誉、交货等方面进行综合考虑。

【例4】纺织企业利用期市采购紧缺棉花。2010年5月初,出于生产配棉需要,华东地区某纺织企业急需采购部分新疆棉,而当时内地现货市场缺少新疆棉货源,企业需要远赴新疆采购。经过打听,得知地处湖北的郑商所某期货交割库有部分新疆棉,于是该企业便通过企业所在地的期货公司,在期货市场买入适量的棉花期货合约,并通过期转现业务拿到了自己想要的新疆棉棉花仓单。通过在期货市场的操作,该公司拓宽了棉花采购渠道,满足了生产需要,补足了原材料库存,并达到了有效控制生产成本的目的。

C 利用期市锁定原材料成本确保加工利润

对于生产加工企业,尤其是订单式加工企业来说,他们最为担心的是在签署了产品加工合同后的加工生产期间,原材料采购价格持续上涨,陷入销售产品价格确定,而原材料价格成本却不断攀升的尴尬境地。为解除这种后顾之忧,锁定生产成本,实现预期利润,从而专心致志地进行加工生产,企业可以考虑利用期货市场套期保值功能,对需购进的原材料先在期货市场进行买期保值操作。

具体的做法是,当加工企业接到订单后,此时采购原材料尚需一段时日,或一时买不了全部所需的原材料。为防止在今后的生产加工期间,原材料价格出现大幅上涨,企业先在期货市场买入原材料商品期货合约,等到在现货市场上采购到了原材料的同时,把期货市场的多头持仓等量平仓(也可以不在现货市场采购,只在期货市场进行交割获得原材料)。

按照以上方法做的结果是,当现货市场上的原材料价格上涨时,期货市场上的盈利可以用来弥补现货采购成本的增加部分;当现货市场上的原材料价格下跌时,现货采购的成本降低部分用以抵消期货市场上的亏损,从而在整个生产加工期间锁定了原材料的采购成本。

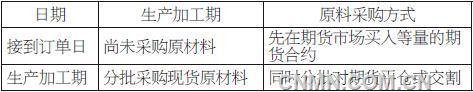

表为订单式加工企业锁定原材料采购成本的做法

表为在期货市场买入套期保值效果分析

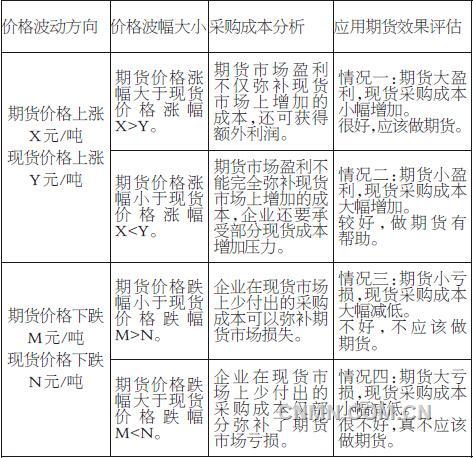

从买入套期保值效果分析我们发现,在期货市场和现货市场价格同时上涨的情况下,尽管两者涨幅可能并不一致,但不管是情况一还是情况二,做期货对降低企业采购成本都是有益的。当期货市场和现货市场价格同时下跌时,尽管两者跌幅可能并不一致,但不管是情况三还是情况四,此时做期货对降低企业采购成本不仅无益,有时甚至还会导致在期货市场上出现较大亏空,吞噬微薄的加工利润,拖累现实生产经营。因此,企业开展买期保值业务也是有风险的,应对在生产加工时期原材料价格走势进行预测。如果对原材料价格走势预测有误,有时也会出现套保亏损的结果。所以对企业来说,采取买期保值进行采购管理的做法也应根据实际情况审慎使用。

【例6】锌企业利用期市锁定原料成本确保加工利润。2008年12月底,某拉链生产企业与外商签订了年产500万条拉链的加工合同,用锌量800吨,此时现货锌价格约为9950元/吨。该企业核算,如果锌锭成本能控制在12000元/吨以下,加工成拉链产品就有足够的利润,而且还可以适当降低产品价格来促销。但如果锌价大幅上涨至13000元/吨,加工利润则会被吞噬,企业不仅白忙活一场,甚至还有可能出现亏损。可是一次性在现货市场采购800吨锌,一是资金占用量太大,企业无力承担;二是库容有限;三是防盗等安全措施无法保障。于是,企业在现货市场采购200吨锌的同时(可满足三个月的生产量),果断转向期货市场,在3月、6月、9月三个合约上分批买入600吨锌期货,锁定未来一年的用量。

2009年,金融风暴暂告一段落,锌价开始上涨。到6月初,现货市场锌价已经大幅上升至13000元/吨,达到该加工生产企业盈利的临界点。到9月初,现货市场锌价再次大幅上升至14500元/吨。如果该企业没有在期货市场锁定原料成本,则最终本年生产加工拉链的利润荡然无存。

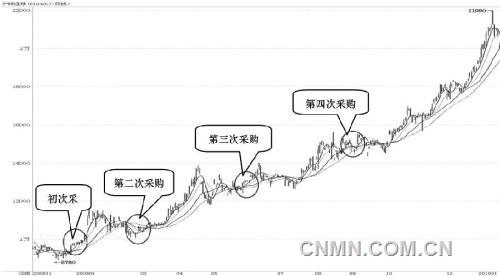

下面我们来看看企业在期现两个市场对原材料锌的采购过程。

图为企业对原材料锌的采购期

第一次采购发生在签订加工合同后的2008年12月24日。企业在现货市场以9950元/吨的价格采购了200吨锌。同时,在期货市场以10%的保证金率,在3月、6月、9月三个合约上分别以10100元/吨、10180元/吨、10250元/吨的价格各买入200吨锌,合计为600吨期货锌。期现800吨锌的平均价为10120元/吨。

第二次采购发生在生产加工期的2009年3月1日,当时企业先前在现货市场采购的200吨锌将用完。企业面临两种选择:一是再到现货市场采购200吨锌;二是直接在期货市场交割200吨锌后拉回来。此时,现货市场锌价已经涨到11800元/吨,期货市场锌价为11900元/吨。企业在权衡期现市场锌价后,决定选择较为便宜的现货市场采购。于是,在现货市场采购200吨锌的同时,将即将到期交割的40手(5吨/手)3月合约卖出平仓,这个时候在期货市场上仍持有6月合约200吨锌期货、9月合约200吨锌期货。

第三次采购发生在生产加工期的2009年6月1日,当时企业在现货市场采购的第二批200吨锌又将用完。此时,现货市场锌价已经涨到13000元/吨,期货市场锌价为13065元/吨。企业在权衡期现市场锌价后,决定仍选择较为便宜的现货市场采购。于是,在现货市场采购200吨锌的同时,将即将到期交割的40手6月合约卖出平仓,这个时候在期货市场上只剩下9月合约200吨锌期货了。

第四次采购发生在生产加工后期的2009年9月1日,当时企业在现货市场采购的第三批200吨锌又将用完。此时,现货市场锌价已经涨到14500元/吨,期货市场锌价为14800元/吨。企业在权衡期现市场锌价后,决定仍选择较为便宜的现货市场采购。于是,在现货市场采购最后所需的200吨锌的同时,将即将到期交割的40手9月合约卖出平仓,这个时候在期货市场的锌持仓全部平仓完毕。

表为拉链加工企业锌采购计划及进展

到2009年年底,企业在完成本次拉链的生产加工任务后,在进行年终成本核算时发现,800吨锌的实际采购成本价为10003.75元/吨,大大低于企业12000元/吨锌锭成本控制线以下,获利颇丰。总结来看,如果没有在期货市场进行买期套保,锌的实际采购成本价则为12312.5元/吨,高于12000元/吨的企业采购原材料锌的成本控制线,企业加工利润将大大缩水,几乎无利可图。

表为企业原材料锌的套保与否结果对比分析

责任编辑:叶倩

如需了解更多信息,请登录中国有色网:www.cnmn.com.cn了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。